Yazı İçeriği

AMM Nedir ve Neden Bu Kadar Popüler Oldu?

AMM’ler, merkezi olmayan finans (DeFi) dünyasının bir işlevidir.

Geleneksel bir alıcı ve satıcı piyasası yerine likidite havuzlarını kullanırlar ve dijital varlıkların otomatik olarak ve herhangi bir izin olmadan alınıp satılmasına olanak tanırlar.

AMM kullanıcıları, fiyatları sabit bir matematiksel formülle belirlenen kripto varlıklarıyla likidite havuzları sağlar.

Otomatik piyasa yapıcı (AMM), varlıkları fiyatlandırmak için matematiksel bir formüle dayanan bir tür merkezi olmayan değişim (DEX) protokolüdür.

Likidite

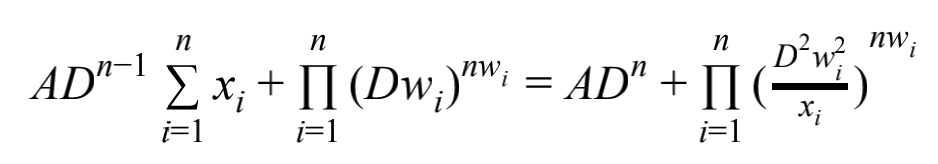

İşlevsel otomatik piyasa yapma sisteminin formül örneği

Bu formül her protokolden protokole farklılık gösterebilir.

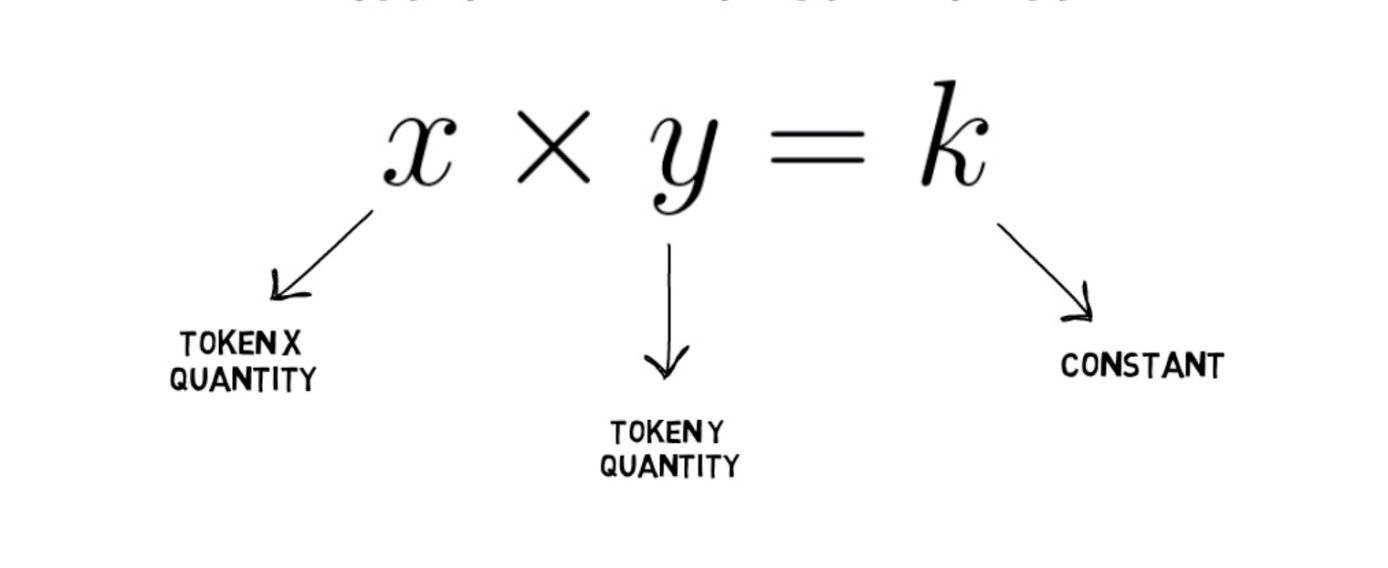

Örneğin, Uniswap, x * y = k kullanmakta; burada x, likidite havuzundaki bir token miktarı ve y ise token miktarıdır. Bu formülde k sabit bir sabittir, yani havuzun toplam likiditesi her zaman aynı kalmalıdır.

Burada ileri seviye Matematik ve Temel bilimleri çok iyi bir şekilde bilmeniz gerekmemektedir. Sistem otomatik olarak size işlem çiftleri arasında en iyi oranlarda “Trade” yapmanızı sağlıyor.

Elbette verimlilik oranları, formülün iyi ayarlanmış, karmaşık ve güncel olmasına bağlı olarak değişecektir.

Likidite Havuzları Nedir?

Likidite havuzları farklı amaçlar için optimize edilebilir ve DeFi ekosisteminde önemli bir araç olduğunu kanıtlıyor.

En basit haliyle, tek bir likidite havuzu iki token içermektedir ve her havuz aynı token çifti için yeni bir pazar yaratır.

Örneğin UNI/ETH paritesi için otomatik bir piyasa sağlanır ve likidite havuzuna kilitlenen token varlıkları sayesinde burada çeşitli DeFi hizmetleri verilmeye başlanır.

AMM

Otomatik Piyasa Yapıcılar, geleneksel alıcı ve satıcı pazarı yerine, yetkisiz (İnternet erişiminiz ve PC veya mobil cihazınız ve dijital cüzdanınıza doğrudan bağlantı ile) ve dijital varlıkların otomatik ticaretine izin veren likidite havuzlarını kullanır.

Geleneksel bir değişim platformunda, alıcılar ve satıcılar bir varlık için manuel olarak farklı fiyatlar belirtir. Diğer kullanıcılar, listelenmiş bir fiyatı kabul edilebilir bulduklarında, bir işlem gerçekleştirirler ve bu fiyat, varlığın piyasa fiyatı olur.

Ve bu yaklaşım, bir DeFi kullanıcısı açısından oldukça eski moda ve zaman kaybı olarak yorumlanabilir.

Biraz kafanızda soru işaretleri kalmış olabilir.

Geleneksel değişim platformunu gerçek hayattan örneklerle inceleyelim.

Hisse senetleri, altın, gayrimenkul ve diğer birçok varlık, ticaret için bu geleneksel piyasa yapısına güvenir.

Buna karşılık, AMM’lerin varlık ticaretine farklı bir yaklaşımı bulunmaktadır.

AMM’ler, Ethereum ve DeFi’ye özgü bir finansal araçtır.

Bu yeni teknoloji merkezi değildir, her zaman ticarete açıktır ve alıcılar ve satıcılar arasındaki geleneksel etkileşime dayalı değildir.

Varlıkları takas etmenin bu yeni durumu, genel olarak “Ethereum” ve kriptonun genel amaçlarını içeriyor:

Yani bu yapıları kimse elinde bulunduramaz, herkes katılım sağlayabilir ve herkes diğerinin üzerine inşa edebilir.

Yani bu yapıların yerel tokenlerine sahip olanlar, yazılım geliştirme ve platformdaki bazı sorunlar için oy kullanma yetkisi bulundursalarda burada direk bir yönetim ve manipülatif kontrol mekanizmasından bahsedemeyiz.

Buraya kadar her şey yolunda, “AMM var, otomatik, bizim için verimli işlem yapıyor, o zaman her şey yoluna girecek” diyebilirsiniz.

Ancak, yukarıya baktığımızda uzayın görkemi de harika görünüyor. Nasıl uzayda ve evrende çok kaotik bir yapı varsa, “DeFi” ve onun parçası olan AMM’de de karmaşık ve hala istikrarsız sorunlar bulunmaktadır.

Kullanıcıların varlıklarının geleceğini önceden belirlenmiş formüllere göre AMM’lere bağlamaları ne kadar sağlıklı olur.

AMM’ler elbette bir ilke imza attılar, ancak beraberinde gelen yeni sorunlardan da haberdar olmamızı sağladılar.

Son dakika Kripto para gelişmelerinden anında haberdar olmak için Twitter, Telegram , İnstagram hesaplarımızdan bizi takip edebilirsiniz